Tìm hiểu về US10Y và US10Y TIPS khi giao dịch Forex.

Trong bài viết này chúng ta cùng tìm hiểu về trái phiếu chính phủ Mỹ và Trái phiếu chính phủ bảo vệ nhà đầu tư khỏi lạm phát – là hai trong nhiều loại trái phiếu của Hoa kỳ. Hai loại trái phiếu này sẽ cung cấp những lợi ích gì cho nhà đầu tư? Các chỉ số US10Y bond yield và US10Y TIPs sẽ cung cấp cho thị trường những thông tin nào ? Chúng ta cùng Tìm hiểu về US10Y và US10Y TIPS khi giao dịch Forex nhé.

Những biến động thời gian vừa qua trên thị trường trái phiếu Mỹ đã tác động không ít đến thị trường tiền tệ cũng như các thị trường khác, và theo các chuyên gia tác động và tình trạng này sẽ còn kéo dài nếu FED tiếp tục nâng lãi suất.

Vậy lợi suất trái phiếu chính phủ Mỹ – US10Y bond yield là gì? Cơ chế hoạt động và ảnh hưởng ra sao? Và trái phiếu chính phủ báo vệ nhà đầu tư khỏi lạm phát – US10Y TIPS là gì? Có sự khác biệt giữa hai loại hình trái phiếu này không? Tất cả sẽ có trong bài viết sau đây của Blog.

1. US10Y bond yield – Lợi tức trái phiếu Mỹ kỳ hạn 10 năm

Lợi suất trái phiếu chính phủ Mỹ – US10Y bond yield là lãi suất được trả cho việc sở hữu trái phiếu do chính phủ Mỹ phát hành bằng nội tệ của Mỹ và ngoại tệ. Hiểu một cách đơn giản, lợi suất trái phiếu chính phủ Mỹ chính là tổng lợi nhuận nhà đầu tư nhận được khi đầu tư vào trái phiếu chính phủ Mỹ.

Giá trái phiếu kho bạc dựa trên cung và cầu. Ban đầu, trái phiếu được bán đấu giá bởi Sở Ngân khố. Họ đặt ra một mệnh giá và mức lãi suất cố định.

Cơ chế hoạt động có thể hiểu tối giản như sau: Nếu có nhiều nhu cầu, trái phiếu sẽ đến tay người trả giá cao nhất so với mệnh giá, điều này khiến lợi suất giảm xuống. Chính phủ sẽ chỉ trả lại nhà đầu tư số tiền bằng với mệnh giá cộng với lãi suất đã nêu khi đáo hạn.

Thông thường, nhu cầu sẽ tăng cao khi có khủng hoảng kinh tế bởi lẽ các nhà đầu tư xem trái phiếu Mỹ là một hình thức đầu tư cực kỳ an toàn. Nếu nhu cầu ít hơn, thì người đấu giá sẽ trả ít hơn mệnh giá, nó cũng làm tăng lợi suất.

Giá trái phiếu có thể dao động. Người mua có thể không giữ chúng trong toàn bộ thời hạn. Thay vào đó, họ có thể bán lại nó trên thị trường thứ cấp.

Vì vậy, nếu các bạn nghe thấy rằng giá trái phiếu giảm, thì bạn sẽ biết rằng nhu cầu về trái phiếu lúc đó không nhiều, lợi suất phải tăng để thu hút nhà đầu tư, bù đắp cho thiếu hụt nhu cầu.

ƯU ĐIỂM:

- Trái phiếu ít chịu biến động nên an toàn và ít rủi ro. Nhà đầu tư (NĐT) luôn chắc chắn sẽ nhận được một khoản thanh toán lãi cố định hai lần một năm và một khoản tiền cố định khi đáo hạn.

- Lợi tức thu nhập từ một số loại trái phiếu được miễn thuế thu nhập cá nhân như trái phiếu chính phủ

- Tính thanh toán lãi của trái phiếu đôi khi cao hơn mức thanh toán cổ tức chung.

- Lãi suất trái phiếu là cố định. Không hề phụ thuộc vào kết quả kinh doanh của nhà phát hành trái phiếu. Vì thế, NĐT không cần lo lắng thu nhập tháng này bị giảm. Bởi doanh nghiệp bắt buộc phải thực hiện nghĩa vụ trả lãi cho bạn đúng bằng đúng số tiền vốn mua cổ phiếu nhân với lãi suất thỏa thuận ban đầu.

- Có thể nhượng quyền trái phiếu thông qua giao dịch hoặc bán lại cho công ty nếu không còn nhu cầu sở hữu trái phiếu.

NHƯỢC ĐIỂM:

- Rủi ro lạm phát trong trường hợp xảy ra lạm phát thì nhà đầu tư phải bỏ nhiều tiền hơn để mua trái phiếu. Chính vì vậy, khiến cầu trái phiếu giảm, lãi suất thu về có thể âm.

- Rủi ro tái đầu tư: Là rủi ro khi trái chủ đã nhận được tiền nhưng không có cơ hội tái đầu tư lại với mức lãi suất tương đương. Chỉ tái đầu tư với mức lãi suất thấp hơn so với ban đầu.

- Rủi ro lãi suất: Lãi suất và giá trái phiếu có mối quan hệ tỉ lệ nghịch. Khi lãi suất giảm, người đầu tư có xu hướng tìm đến những trái phiếu có lãi suất cao hơn so với lãi suất hiện tại. Dẫn đến việc tăng giá trái phiếu. Ngược lại, khi mức lãi suất bắt đầu tăng lên, các cá nhân đầu tư sẽ bỏ những trái phiếu mà nhà phát hành trả lãi suất thấp. Chính điều này khiến cho cung nhiều, cầu thấp và làm mệnh giá của nó giảm đi.

- Rủi ro tín dụng: Là rủi ro khi người đi vay không chi trả được nợ đối với người cho vay khi đến hạn phải thanh toán. Rủi ro này thường xảy ra ở trái phiếu doanh nghiệp.

- Rủi ro thanh khoản : Rủi ro thanh khoản là rủi ro người đầu tư không thể ngay lập tức bán được trái phiếu khi có nhu cầu tiền mặt. Hoặc không bán được trái phiếu với mức giá kỳ vọng. Hoặc phải chi trả nhiều chi phí để bán được trái phiếu.

2. US10Y TIPS – Trái phiếu chính phủ Mỹ bảo vệ nhà đầu tư khỏi lạm phát.

Trái phiếu chính phủ bảo vệ nhà đầu tư khỏi lạm phát trong tiếng Anh là Treasury inflation-protected securities – viết tắt là TIPS. Trái phiếu chính phủ bảo vệ nhà đầu tư khỏi lạm phát (TIPS) là một trái phiếu kho bạc điều chỉnh theo lạm phát để bảo vệ các nhà đầu tư khỏi những tác động tiêu cực của việc tăng giá. Giá trị gốc của TIPS tăng khi lạm phát tăng.

Cách thức hoạt động của TIPS, trái phiếu này được phát hành với kì hạn là 5, 10 và 30 năm và được coi là một khoản đầu tư có tính rủi ro thấp vì chính phủ Mỹ đã hỗ trợ các khoản này. Tuy nhiên, tính năng chính của TIPS là điều chỉnh lạm phát. Khi lạm phát tăng, nó được đo bằng CPI, mệnh giá của trái phiếu cũng tăng.

TIPS trả lãi cứ mỗi 6 tháng một lần dựa trên một tỉ lệ cố định được xác định tại phiên đấu giá trái phiếu. Tuy nhiên, số tiền thanh toán lãi có thể thay đổi do lãi suất được áp dụng cho số tiền gốc hoặc giá trị được điều chỉnh của trái phiếu. Nếu số tiền gốc được điều chỉnh cao hơn theo thời gian do giá tăng, lãi suất sẽ được nhân với số tiền gốc tăng đó.

Do vậy, các nhà đầu tư nhận được mức lãi suất hoặc thanh toán cao hơn khi lạm phát tăng. Ngược lại, các nhà đầu tư sẽ nhận được khoản thanh toán phiếu giảm giá thấp hơn nếu giảm phát xảy ra. Các nhà đầu tư thích nhận TIPS thông qua quỹ tương hỗ TIPS hoặc quỹ ETF

ƯU ĐIỂM

- Tiền gốc tăng theo lạm phát có nghĩa là khi đáo hạn, các trái chủ được trả tiền gốc đã điều chỉnh theo lạm phát

- Nhà đầu tư sẽ không bao giờ được trả ít hơn số tiền gốc ban đầu của họ khi TIPS đáo hạn

- Các khoản thanh toán lãi tăng khi lạm phát tăng do tỉ lệ được tính dựa trên số dư tiền gốc đã điều chỉnh.

NHƯỢC ĐIỂM

- Lãi suất đưa ra thường thấp hơn hầu hết các trái phiếu có lãi suất cố định, không có điều chỉnh lạm phát

- Các nhà đầu tư có thể sẽ phải chịu thuế nhiều hơn.

- Nếu lạm phát trên thực tế không như vậy trong khi TIPS giữ nguyên, thì lợi ích của việc giữ lại TIPS sẽ giảm.

Vì vậy, sự khác nhau và rủi ro cơ bản của US10Y bond yield và US10Y TIPs đều liên quan đến tỉ lệ lạm phát và giảm giảm phát. Để phòng ngừa lạm phát thì US10Y TIPs là lựa chọn an toàn hơn so với US10T bond yield. Và ngược lại, nếu nhà đầu tư muốn có một khoản đầu tư sinh lời nhưng an toàn thì US10Y bond yield lại là lựa chọn tốt hơn so với các kênh đầu tư còn lại.

3. Ảnh hưởng của lãi suất trái phiếu Mỹ đến giá các tài sản trú ẩn và thị trường forex

3.1. Ảnh hưởng của lãi suất trái phiếu Mỹ đến thị trường

Đối với các NĐT có kinh nghiệm trên thị trường forex sẽ nhanh chóng nhận ra mối quan hệ giữa lợi suất trái phiếu kho bạc, giá cổ phiếu và tỉ gía các cặp tiền.

Điều này có thể giải thích bằng việc: sự biến động về giá trị của một loại tiền tệ thể hiện sự di chuyển của các nhà đầu tư giữa trái phiếu, cổ phiếu và các cặp tiền tệ khi các sự kiện diễn ra trong ngày.

Ngoài ra, mối quan hệ chặt chẽ giữa kỳ vọng lạm phát và lợi suất trái phiếu khiến lợi suất trái phiếu chính phủ trở thành một chỉ số rất hữu ích để đánh giá quan điểm tài chính về sự thành công hay thất bại của FED trong việc kiểm soát lạm phát.

Vì lạm phát là một thành phần quan trọng của chương trình quyết định giá trị tiền tệ, nên tầm quan trọng của dữ liệu do thị trường trái phiếu cung cấp là không thể phớt lờ. Ngoài tất cả những biến động mang tính ngắn hạn, sự phát triển trên thị trường trái phiếu cũng có ý nghĩa quan trọng trong dài hạn đối với xu hướng tiền tệ.

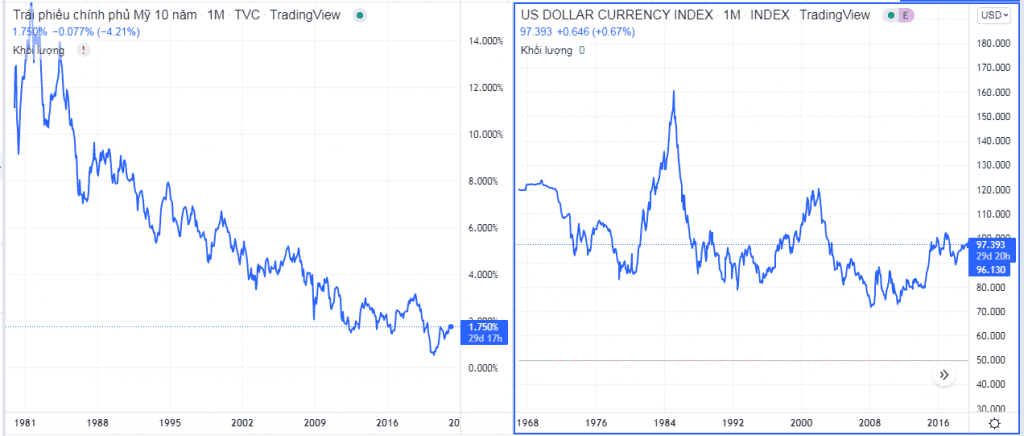

Như NĐT có thể thấy ở cặp biểu đồ trên thì, lợi suất trái phiếu chính phủ Mỹ có xu hướng giảm dần qua các thời kì với biên độ giảm dần đều. Và chỉ số DXY cho NĐT thấy một sự tương quan khi chỉ số này cũng có xu hướng giảm dần qua các thời kì. Điều này nói lên rằng khi lãi suất trái phiếu chính phủ Mỹ giảm thì nó sẽ làm giảm sức hấp dẫn của đồng USD so với các loại tiền tệ khác trên thị trường.

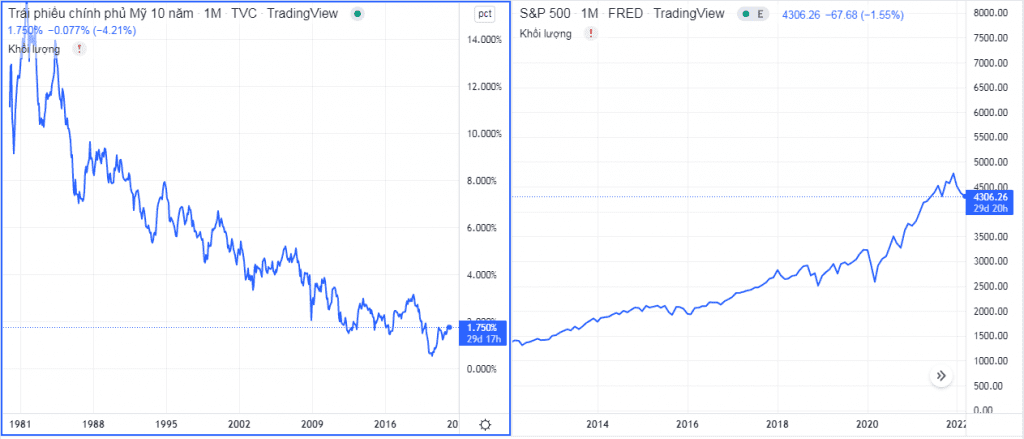

Ngoài ra mối quan hệ giữa lợi suất trái phiếu chính phủ và sự dịch chuyển tài sản, dòng tiền của các nhà đầu tư sẽ được biểu thị rõ hơn nếu NĐT so sánh giữa US10Y bond yield và chỉ số SP500.

NĐT có thể nhận ra ngay khi lợi suất trái phiếu giảm, thì các dòng tiền và tài sản sẽ đổ về các tài sản có mức sinh lợi cao hơn như cổ phiếu. Điều này thể hiện ở việc chỉ số SP500 liên tục tăng cao và phản ứng ngược chiều với US10Y bond yield. Và nếu tinh ý NĐT có thể thấy, gần đây khi lợi suất được tăng cao thì chỉ số SP500 lại bắt đầu giảm xuống (NĐT có thể so sánh dữ liệu ở cuối cặp biểu đồ này sẽ thấy mối tương quan thú vị).

Từ đây NĐT có thể rút ra rằng: là một thành phần quan trọng của thị trường tài chính, dòng chảy vốn từ bên ngoài vào trái phiếu có vai trò trực tiếp trong việc thiết lập xu hướng tiền tệ dài hạn.

3.2. Ảnh hưởng của lãi suất trái phiếu Mỹ đến giá các tài sản trú ẩn

Tài sản trú ẩn an toàn trên thị trường – safe haven được các nhà đầu tư tìm kiếm nhằm hạn chế rủi ro thua lỗ trực tiếp trong các giai đoạn mà thị trường xuống dốc. Và vàng là một trong số các loại tài sản trú ẩn trên thị trường.

Vàng luôn được coi là nơi dự trữ giá trị. Vì là hàng hóa hiện vật, nên nó không thể được in ra như tiền, và giá trị của nó cũng không bị ảnh hưởng bởi các quyết định lãi suất của chính phủ.

Do trong lịch sử, vàng luôn giữ được giá trị của nó theo thời gian, nên vàng được coi là một dạng bảo hiểm chống lại những biến động bất lợi của nền kinh tế.

Lợi suất trái phiếu chính phủ Mỹ là chi phí cơ hội trực tiếp của vàng, ít nhất là với nhiều quỹ đầu tư. Đó là vì các quỹ sẽ chuyển một phần sở hữu trái phiếu sang vàng do lợi suất trái phiếu quá thấp và ngược lại.

Có thể hiểu, lợi suất trái phiếu cũng gần giống như lãi tiết kiệm, khi lãi tiết kiệm lên càng cao thì người ta sẽ chuyển sang gửi tiết kiệm nhiều hơn là giữ vàng, bởi vì giữ vàng không được nhận lãi.

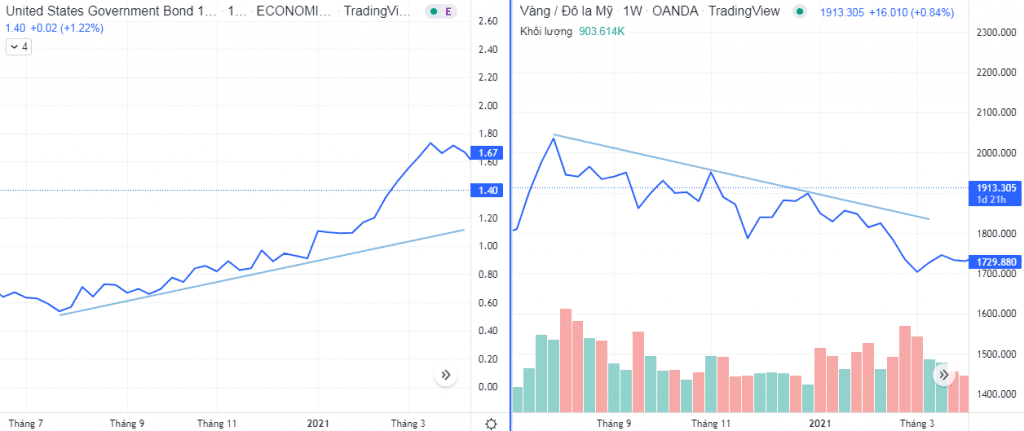

NĐT có thể thấy ở cặp biểu đồ US10Y bond yield và Vàng ở trên với khoảng thời gian từ tháng 8/2020 đến tháng 03/2021 với khung thời gian tuần thì: Trong khi US10Y bond yield liên tục lập các đỉnh mới và hình thành nên xu hướng tăng thì Vàng cho thấy mặt ngược lại khi liên tục lập nên các đáy mới và thể hiện xu hướng giảm.

Lợi suất trái phiếu tăng đã khiến nhà đầu tư lạc quan về kênh đầu tư này và rời bỏ tài sản trú ẩn an toàn là vàng vì vốn dĩ nắm giữa vàng không sinh ra lãi suất mà còn làm tăng chi phí cơ hội nắm giữa loại tài sản này.

4. Kết luận

US10Y bond yield và USD10Y TIPs là hai chỉ số cần thiết mà NĐT nên theo dõi khi giao dịch trên thị trường forex, đặc biệt là các NĐT đang giao dịch với các loại hàng hóa hoặc cặp tiền có yếu tố safe haven. Vì khi các chỉ số này tăng lên sẽ làm giảm sức hấp dẫn của các loại hàng hóa hay cặp tiền liên quan này.

Việc nắm rõ các yếu tố và cách thức tác động sẽ giúp NĐT có cái nhìn tổng quan hơn về sản phẩm mình đang giao dịch và giúp NĐT đưa ra các quyết định có lợi cho mình. Chúc các NĐT thành công trên thị trường!