Phương pháp SMC- Giao dịch với Supply/ Demand.

Ở bài viết trước Blog ngoại hối đã cùng các bạn phân biệt và Refine được các vùng Supply/ Demand khác nhau để tăng tối đa tỉ lệ Risk/ Reward trong mỗi giao dịch. Và như các bạn đã biết trong mỗi khung thời gian sẽ có rất nhiều vùng Supply/ Demand được hình thành. Vậy đâu là vùng Supply/ Demand tiềm năng và có giá trị cao nhất để timing trong phương pháp SMC.

Giao dịch với Supply/ Demand thế nào? Các điều kiện để vùng Supply/ Demand có thể làm POI? Là nội dung của bài viết hôm nay Blog muốn gửi đến các bạn.

1.Điều kiện để vùng Supply/ Demand có thể làm POI:

1.1 Điều kiện bắt buộc:

Để một vùng Supply/ Demand có thể dùng làm POI thì điều kiện tiên quyết bắt buộc phải có đó là:

- Swing Structure tạo ra vùng Supply/ Demand phải có sự xuất hiện IDM tạo BOS hoặc hoàn thành Oder Flow.

- Supply/ Demand phải nằm trong vùng giá Premium hoặc Discount hoặc nằm trong vùng Trading Range.

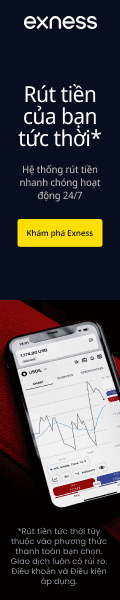

Hình ảnh trên là 2 dạng Demand zone thường gặp, bên trái là vùng Demand tạo ra cấu trúc Swing Structure đơn giản với con sóng đẩy mạnh và dứt khoát. Bên phài là vùng Demand tạo ra cấu trúc Swing Structure với cấu trúc Internal bên trong con sóng đẩy.

Điểm chung của 2 mô hình này chính là:

- Con sóng đẩy Swing Structure đều tạo BOS bất chấp cấu trúc con sóng đẩy là gì.

- Sự phá vỡ IDM đầu tiên sau đó giá hồi về vùng Demand (Đây là Smart Money Trap).

- Cả 2 vùng Demand đều nằm trong vùng giá Discount.

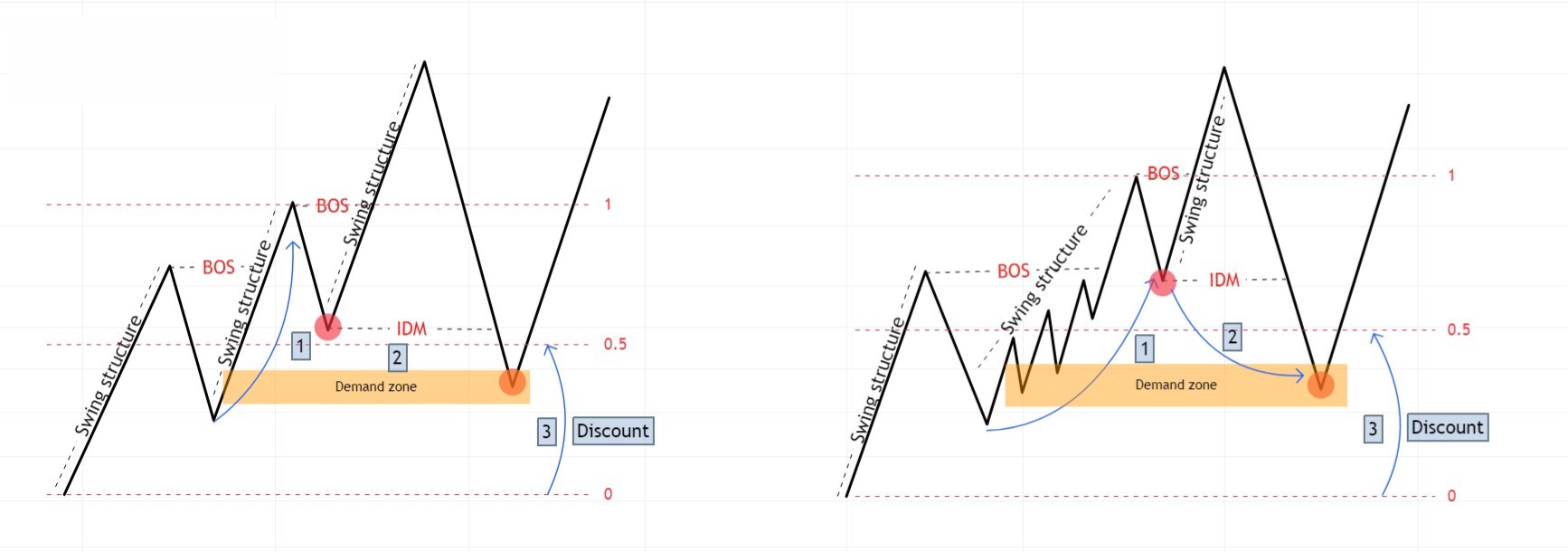

Ở đây nếu không có sự phá vỡ IDM đầu tiên các bạn phải xem xét sự hoàn thành Oder Flow. Cùng quay lại một chút về kiến thức Oder Flow hoàn chỉnh đã được giới thiệu ở các bài viết trước.

Cụ thể ở đây các bạn sẽ xét đến Mitigation Phase. Cụm nến hay con sóng pullback hoàn thành Mitigation phase này phải khai thác ít nhất 50% con sóng đẩy Swing Structure thì vùng Demand mới được xem là hợp lệ.

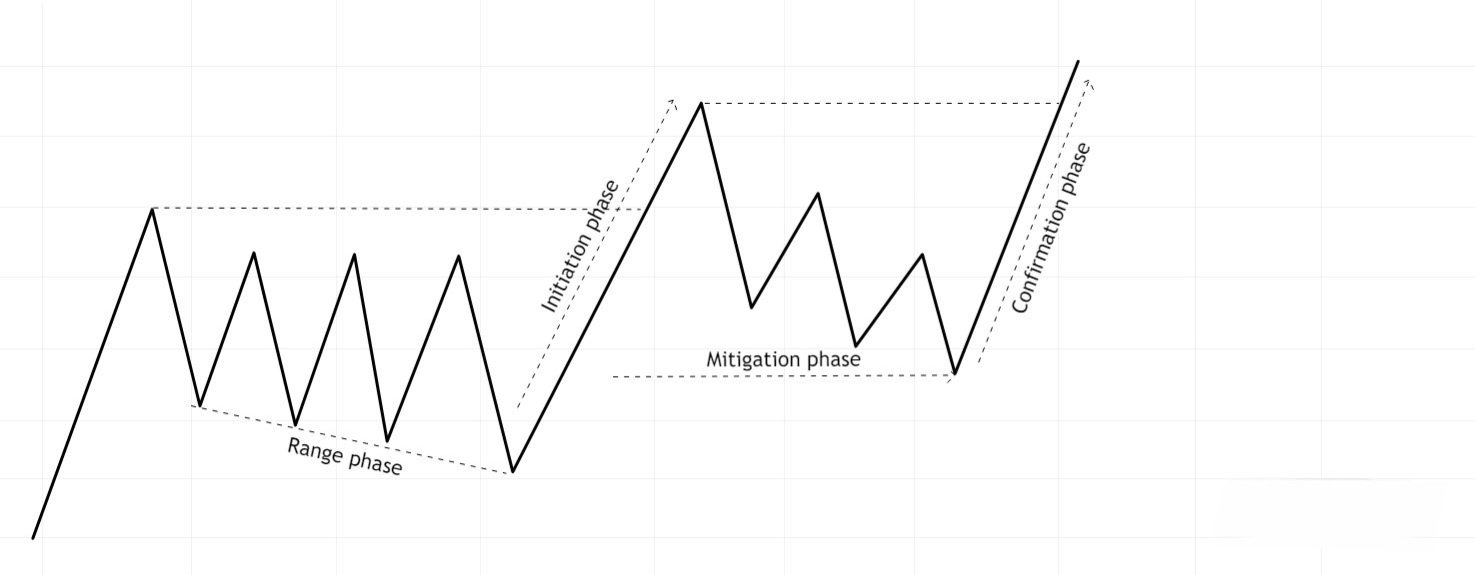

Range giá các bạn xác định bằng cách vẽ vùng giá được tạo ra từ đỉnh cũ và đáy mới hình thành Swing Structure.

Các bạn xác định vùng Supply theo cách ngược lại với xu hướng giảm.

Cùng đến với ví dụ trên biểu đồ sau:

Trong biểu đồ AUD/USD khung H1 trên các bạn có thể xác định một Demand zone hợp lệ:

- Đầu tiên Swing Structure tạo ra con sóng đẩy tạo BOS.

- Sau đó là một con sóng hồi có cấu trúc Internal quay về Mitigate 50% con sóng đẩy tạo BOS trước đó. Trong ví dụ này chúng ta không thấy sự xuất hiện của IDM nên sự xuất hiện của Mitigation là bắt buộc.

- Demand zone này cũng thuộc vùng giá Discount.

Như vậy Demand zone này đã đủ điều kiện để trở thành một POI tiềm năng, và như các bạn có thể quan sát, sau khi giá chạm Demand zone này đã lập tức hình thành Initiation phase để tiếp diễn xu hướng tăng.

Cùng tiếp tục quan sát biểu đồ AUDUSD khung H1 sau

Trong biểu đồ trên các bạn có thể thấy Demand zone có đủ 3 điều kiện:

- Con sóng đẩy Swing Structure tạo ra tín hiệu BOS.

- Con sóng hồi tạo ra sự phá vỡ IDM đầu tiên.

- Nằm trong vùng giá Discount.

Vậy đây là một vùng Demand hợp lệ để làm POI và sau đó khi giá chạm vào POI này đã tăng mạnh.

Cũng trong biểu đồ trên các bạn có thể thấy còn một vùng Demand nữa xuất hiện nhưng tại sao vùng Demand này không giữ được giá? Và cũng không được chọn làm POI.

1.2 Điều kiện bổ sung:

- Sau khi Supply/ Demand zone hình thành phải có sự xuất hiện Imbalance hay FVG.

- Phải có mô hình Liquidity theo sau sự hình thành Supply/ Demand.

- Supply/ Demand có sự hợp lưu với đường trung bình động EMA.

- Supply/ Demand có sự hợp lưu với mẫu hình Quasimodo.

- Supply/ Demand có sự xác nhận mẫu hình Price Action cơ bản.

Những điều kiện trên đây sẽ gia tăng xác suất thắng cho một giao dịch đồng thời cũng là yếu tố quyết định việc lựa chọn vùng Supply/ Demand nào khi trên biểu đồ cùng lúc xuất hiện nhiều vùng giá quan trọng.

Cùng trở lại với ví dụ ở phần 1.

Các bạn có thể quan sát vùng Demand ở trên không có Imbalance trong khi vùng Demand phía dưới có một Imbalance xuất hiện, chính điều này đã củng cố cho quyết định lựa chọn POI.

Ngoài một số điều kiện đã được giới thiệu ở các serie bài viết về Oder Block như Imbalane hay Liquidity các điều kiện còn lại sẽ được Blog gửi đến các bạn trong serie SMC nâng cao. Còn bây giờ cùng đến với cách giao dịch với vùng Supply/ Demand.

2. Giao dịch với Supply Demand theo phương pháp SMC.

Sau khi đã xác định được vùng Supply/ Demand nào có giá trị để làm POI thì đa số các bạn sẽ đặt một lệnh limit tại khu vực này (Risk Entry). Ban đầu thì tác giả cũng hãy sử dụng phương pháp này nhưng sau một thời gian thực chiến với thị trường thì đa phần các lệnh limit này đều:

- Bị miss không khớp giá do Refine quá nhỏ.

- Bị dính Stoploss do thị trường Sweep Liquidity sau đó di chuyển đúng như dự đoán.

- Giá đi đúng dự đoán nhưng quay đầu chạm Stoploss phá vỡ vùng Supply/ Demand.

Từ đó tác giả nhận thấy việc giao dịch theo Risk Entry sẽ khiến các bạn có phần bị động khi phản ứng với thị trường. Dẫn đến nguồn vốn và tâm lý bị hao mòn. Do vậy để hạn chế tình trạng trên các bạn cần phải đọc được chuyển động và tâm lý thị trường.

Bằng cách nào? Đó chính là Price Action và các mô hình nến đảo chiều cơ bản.

Mô hình nến che phủ trong vùng Supply/ Demand (Engulfing Candles) và Nến Pinbar (IFC candles).

Engulfing candles: Loại mô hình nến này không quá xa lạ với nhiều trader đã quen thuộc với các mô hình nến. Nó là loại mô hình mà các bạn tin cậy nhất khi giao dịch trong vùng Supply/ Demand.

Nến Engulfing khi được tìm thấy trong các vùng Supply/ Demand cho thấy các bank trader muốn đẩy cho thị trường thoát ra khỏi vùng Supply/ Demand, nến engulfing chính là kết quả của bank trader tham gia vào thị trường.

Biểu đồ USDCAD khung H4 trên cho thấy một vùng Supply có sự xuất hiện của nến Engulfing.

Trước khi bắt đầu giao dịch việc đầu tiên các bạn cần xác định vùng Supply/ Demand xem có đủ các điều kiện để làm POI hay không, sau đó khi thị trường quay trở lại vùng này, các bạn sẽ chuyển sang khung thời gian thấp hơn để xem các nến Engulfing vừa xuất hiện. Đây chính là thời điểm các bạn sẽ tiến hành giao dịch.

Lưu ý: Khi chuyển sang khung thời gian thấp hơn để tìm kiếm điểm vào lệnh không nên sử dụng khung thời gian thấp hơn M5 vì sẽ có rất nhiều tín hiệu nhiễu.

Tiếp theo các bạn có thể chuyển xuống quan sát vùng Supply trên khung H1, các bạn có thể thấy ngay sau khi giá chạm vào vùng này nến Engulfing đã xuất hiện. Đây là thời điểm các bạn đặt lệnh. Các bạn sẽ chờ cho nến Engulfing đóng hoàn toàn trước khi vào lệnh sell.

Các bạn có thể sử dụng khung H4 để vào lệnh Sell khi chạm vùng này nhưng tỉ lệ Risk khá cao khoảng 40pips nên sau khi Refine xuống khung H1 các bạn đã giảm Risk xuống còn 23 pips.

Còn bây giờ hãy đến với ví dụ tiếp theo về vùng Demand trên biểu đồ USDCAD khung H1:

Quan sát biểu đồ trên ta có:

- Vùng Demand tạo ra Swing Structure đã hình thành tín hiệu BOS.

- Vùng Demand này cũng đã phá vỡ IDM.

- Vùng Demand này nằm trong vùng giá Discount.

Và một điều quan trọng nữa là khi giá lần đầu phản ứng với vùng Demand này đã hình thành nên cây nến Engulfing. Do đó vùng Demand này là một POI cực kỳ tiềm năng. Cùng chuyển xuống biểu đồ M15 của cặp USDCAD này để tiếp tục quan sát.

Lúc này khi giá tiến vào vùng Demand đã timing từ trước liền phản ứng bằng một cây nến Engulfing. Các bạn có thể tiến hành một lệnh Buy ngay khi nến Engulfing này đóng cửa. Target tại đỉnh của Swing structure và Stoploss dưới Demand zone 3-5 pips. Và sau đó giá đã bật tăng như dự đoán.

Một tín hiệu price action nổi tiếng khác mà bạn có thể sử dụng khi tìm điểm vào lệnh tại các vùng Supply/ Demand là nến pinbar. Đây cũng chính là nến IFC mà Blog đã giới thiệu đến các bạn ở các bài viết trước.

Như vậy việc giao dịch với Supply/ Demand theo phương pháp SMC có sự kết hợp với mô hình nến Engulfing đã gia tăng xác suất thắng của một giao dịch. Blog xin được tạm dừng bài viết tại đây để các bạn có thể từ từ thẩm thấu phần nội dung này.

Nếu các bạn nhìn vào hình biểu đồ M5, các bạn sẽ thấy rằng thị trường sẽ tạo thành nhiều mô hình nến Engulfing hơn so với biểu đồ H1 (tín hiệu nhiễu nhiều hơn). Điều này là một trong những vấn đề lớn mà rất nhiều trader gặp phải: nến Engulfing nào là nến nên trade? Cái nào nên bỏ qua?

Blog sẽ quay trở lại vấn đề này trong bài viết tiếp theo để giải đáp cho các bạn cách xác định dấu hiệu rõ ràng một vùng Supply/ Demand có thể giữ giá lại được hay không. Hãy cùng đón đọc!

Nguồn : Tổng hợp Internet