Mô hình “Bùng nổ và Phá vỡ” (Boom & Bust).

Mô hình “Bùng nổ và Phá vỡ” (Boom & Bust)- Ngày hôm nay chúng ta sẽ cùng tìm hiểu về mô hình Boom và Bust. Tôi (tác giả) đã phát hiện ra nó đầu tiên cách đây vài năm trong một cuốn sách về phân tích kỹ thuật và kể từ đó nó là một phần lớn trong giao dịch của tôi. Nhưng nó không chỉ là một mô hình hành động giá – nó còn là một quy luật bất biến về cách thức các nhà giao dịch di chuyển thị trường và tâm lý đại chúng thể hiện trong biến động giá.

Giới thiệu về mô hình Bùng nổ và Phá vỡ (Boom & Bust)

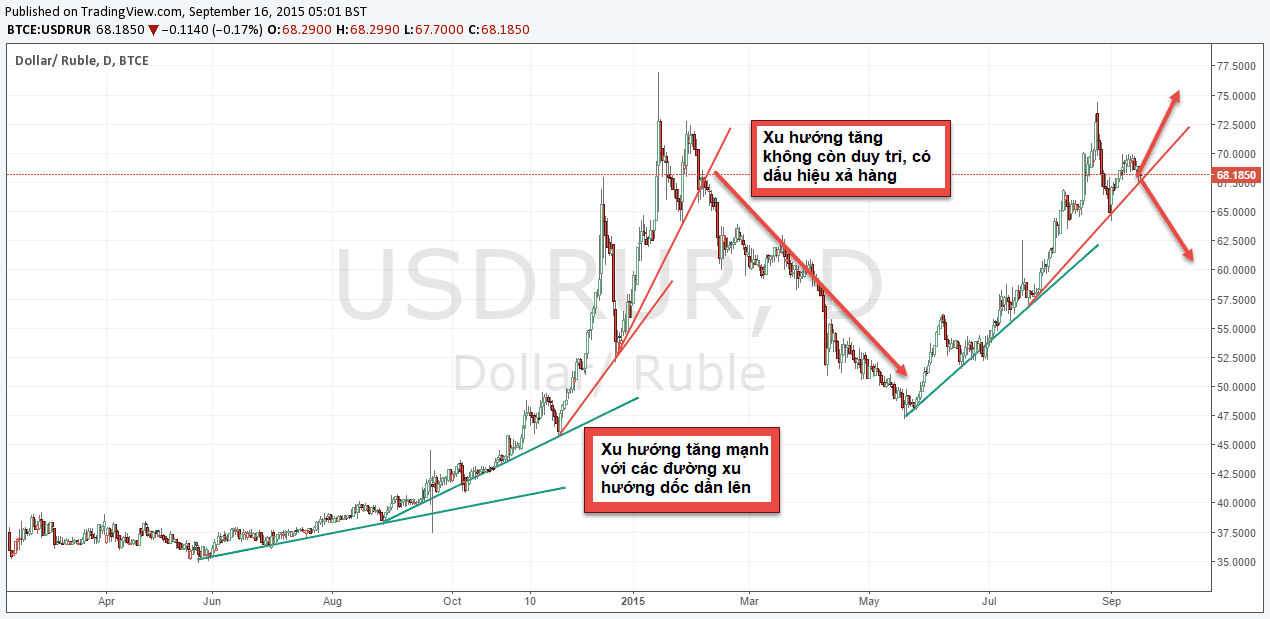

Như tên của nó, mô hình bao gồm hai phần: Bùng nổ và phá vỡ. Đây là một mô hình xác định sự kết thúc của xu hướng và giao dịch với một cơ hội đảo ngược xu hướng. Hình bên dưới cho thấy mô hình lý tưởng của Boom & Bust.

Trong giai đoạn đầu, giá có xu hướng chậm và vừa phải (đường xu hướng xanh). Sau đó, đột nhiên, đà tăng phát triển và xu hướng tăng tốc cho đến khi các đường xu hướng nằm trên một góc rất dốc (đường xu hướng màu đỏ). Sau đó, giá thường tạo một số mô hình đảo chiều điển hình (hai đỉnh và các cú phá vỡ giả) hoặc các chỉ báo xuất hiện dưới dạng phân kỳ báo hiệu sự kết thúc của “sự bùng nổ”. Cuối cùng, một cú phá vỡ xảy ra và giá đảo chiều mạnh.

Đây là kịch bản lý tưởng và bây giờ chúng ta sẽ xem tại sao mô hình này hoạt động tốt như vậy.

Đặc điểm của xu hướng tăng và xu hướng giảm – Bản chất của tâm lý học đại chúng.

Chúng ta đều biết rằng giá di chuyển rất khác nhau trong xu hướng tăng và xu hướng giảm. Trong khi đó, các nhà giao dịch lại hành động giống nhau trong cả hai xu hướng kể trên, FOMO hay sợ hãi, về bản chất đều là các trạng thái cực độ của tâm lý. Các chuyên gia biết rằng cần phải hiểu môi trường hiện tại của thị trường và điều chỉnh cách tiếp cận giao dịch của họ cho phù hợp – bạn có thể sử dụng cùng một phương pháp giao dịch trong xu hướng tăng và xu hướng giảm.

Mô hình Boom & Bust hoạt động tốt nhất trong một xu hướng tăng, như được mô tả ở trên. Lý do là tất cả các bong bóng đều bắt đầu chậm để rồi tăng tốc. Hơn nữa, sự hoảng loạn sau một bong bóng là lớn hơn một sự phục hồi trong thị trường giảm. Do đó, có ít hỗ trợ hơn và giá di chuyển nhanh hơn trên đường xuống.

Đo lường sự bùng nổ:

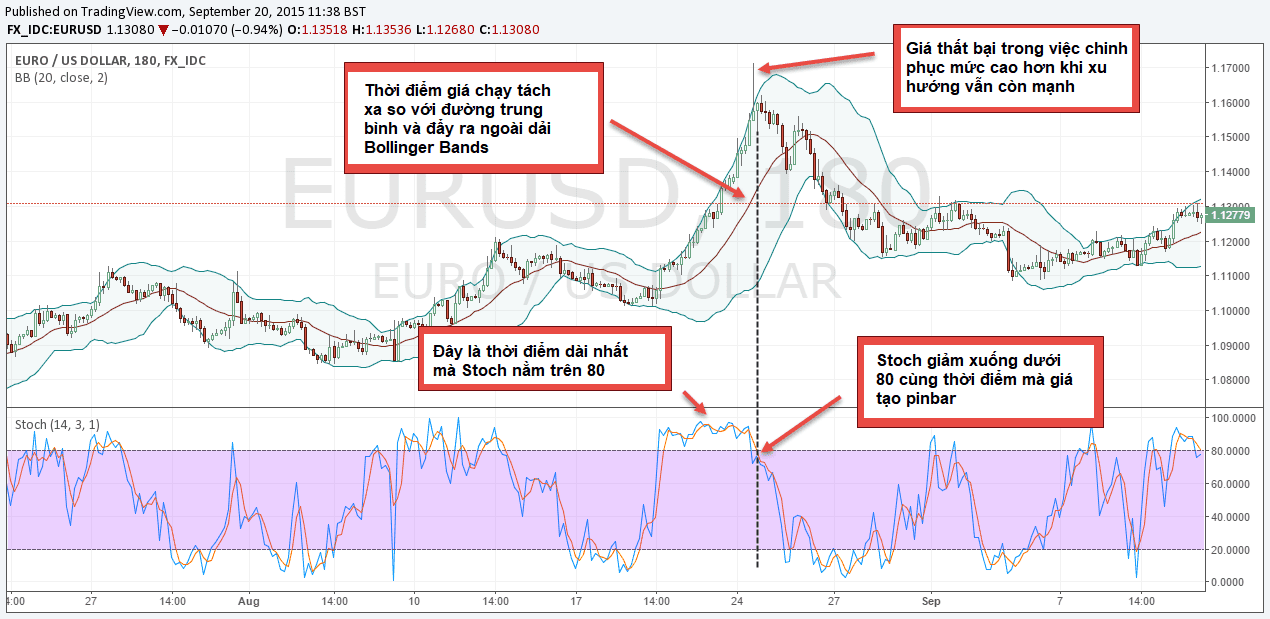

Để xác định thời kỳ bùng nổ, chúng ta có khá nhiều cách. Giá di chuyển ra xa khỏi đường trung bình di động có thể cung cấp cho chúng ta dấu hiệu đầu tiên. Bollinger Bands® có thể giúp bạn đo lường mức độ mở rộng của xu hướng và xác định mức độ bùng nổ mạnh mẽ như thế nào. Nếu giá đã nằm bên ngoài Dải bollinger một thời gian dài, cùng với các cây nến cao và lớn, giá trị Stochatics luôn ở mức quá mua, thì nó thường được phân loại là một kịch bản bùng nổ.

Mẹo để giao dịch mô hình Boom & Bust

Vấn đề với mô hình này là sự tăng giá trong giai đoạn Boom có thể kéo dài trong một thời gian rất dài và đi xa hơn nhiều so với logic. Vì vậy, cần phải tránh các giao dịch cực đoan và thời kỳ bùng nổ, đó là vào bán bất chấp trong khi chưa có tín hiệu! Mặc dù, sớm hay muộn mọi bong bóng sẽ vỡ, nhưng một nhà giao dịch bạn phải tìm ra các kịch bản mà lợi thế của bạn là lớn nhất và tránh xa các thiết lập không chắc chắn hoặc không thể quản lý được.

Dưới đây là 5 nguyên tắc giao dịch quan trọng nhất để làm chủ mô hình của Boom & Bust.

1) Tránh xa những mô hình trên khung thời gian nhỏ! Bạn có thể tìm thấy mô nhỏ hơn ở các khung thời gian thấp hơn – đặc biệt là khung thời gian H4, tuy nhiên, đây là 1 mô hình thường kéo dài trong một khoảng thời gian lớn. Đừng sử dụng các khung thời gian bé để giao dịch.

2) Đừng dự đoán. Chờ cho dấu hiệu đảo ngược rõ ràng trước khi giao dịch: Chúng tôi đã nói đến ở phía trên, việc cố gắng dự đoán đỉnh của một thị trường thường dẫn đến thảm họa. Các nhà giao dịch chuyên nghiệp chờ đợi các dấu hiệu đảo chiều rõ ràng và chỉ tham gia giao dịch một khi giá đã bắt đầu giảm. Một nhà giao dịch phải sử dụng tư duy theo dõi và nắm bắt sự đảo ngược – thay vì dự đoán. Chúng ta nên ăn “khúc giữa”, vì dù sao nó cũng là “béo” nhất.

3) Sử dụng các công cụ xác nhận Có nhiều công cụ mà một nhà giao dịch có thể lựa chọn khi xác định đà tăng đang chậm lại cũng như sự thay đổi trong tâm lý thị trường. Chúng tôi đã nói về phân kỳ, phân kỳ kép và giao dịch đảo ngược trước đây. Ngoài ra, việc xác nhận các mô hình giá như hai đỉnh hoặc các cú phá vỡ giả cũng có thể cung cấp manh mối quan trọng. Như đã đề cập trước đây, Bollinger Bands® và đường trung bình động cũng là những công cụ tuyệt vời để đo lường thời kỳ bùng nổ mạnh mẽ như thế nào.

4) Đừng nắm giữ quá lâu. Xu hướng là bạn, cho đến khi nó gãy. Hãy nhanh chóng nắm lấy lợi nhuận và biết khi nào nên rời khỏi vị thế của bạn khi thị trường quay ngược về Xu hướng ban đầu.

5) Chọn lợi thế của bạn! Bạn phải biết lợi thế của bạn là gì, đặc biệt là một nhà giao dịch đảo chiều. Làm thế nào để bạn xác định kịch bản cho mô hình này? Những công cụ nào bạn cần sử dụng để lên các kịch bản? Làm thế nào để bạn timing thời điểm vào lệnh? Làm thế nào để bạn chọn mục tiêu giá và khi nào bạn nên thoát khỏi giao dịch trước khi mục tiêu hoàn thành? Tất cả những câu hỏi này chỉ có bạn có thể trả lời!

Nguồn: tradeciety