Kiến thức kinh tế – Rửa tiền là gì ?

Kiến thức kinh tế – Rửa tiền là gì ? Rửa tiền là quá trình biến số tiền có nguồn gốc không hợp pháp từ hoạt động tội phạm, chẳng hạn như buôn bán ma túy hoặc hoạt động khủng bố, không được phép sử dụng trong lưu thông mua bán trở thành số tiền hợp pháp để lưu thông mua bán.

Giải thích rửa tiền

Rửa tiền là điều chắc chắn cần thiết cho các tổ chức tội phạm muốn sử dụng “hợp pháp” số tiền kiếm được bất hợp pháp một cách hiệu quả. Xử lý một lượng lớn tiền mặt bất hợp pháp là không hiệu quả và nguy hiểm. Những tên tội phạm cần gửi tiền vào các tổ chức tài chính hợp pháp.

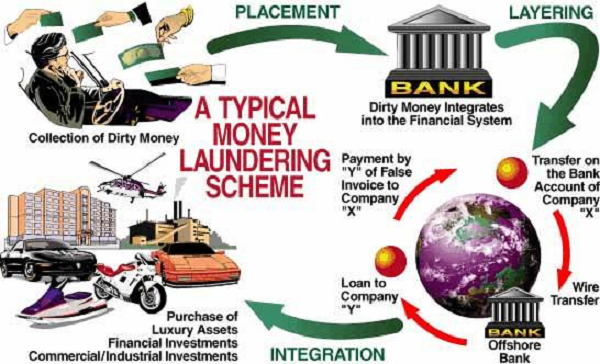

Có ba bước liên quan đến quá trình rửa tiền: vị trí, phân lớp và tích hợp.

+ Vị trí đề cập đến hành động giới thiệu “tiền bẩn” (tiền thu được thông qua các phương tiện tội phạm, bất hợp pháp) vào hệ thống tài chính theo một cách nào đó.

+ Phân lớp là hành động che dấu nguồn tiền đó bằng một loạt các giao dịch phức tạp và thủ thuật kế toán.

+ Tích hợp đề cập đến hành động mua lại số tiền đó bằng các phương tiện hợp pháp. Chiến thuật rửa tiền

Có nhiều cách để rửa tiền, từ đơn giản đến phức tạp. Một trong những cách phổ biến nhất để rửa tiền là thông qua một doanh nghiệp hợp pháp. Ví dụ, số tiền bất hợp pháp được đầu tư vào một công ty hợp pháp sỡ hửu một chuỗi nhà hàng, mỗi ngày họ có thể khai khống số tiền thu được từ nhà hàng qua đó tuồn tiền “bẩn” vào đó, sau đó đem gửi ngân hàng kiếm lời, nghiễm nhiên nó trở thành tiền hợp pháp.

Một hình thức rửa tiền phổ biến khác là chia nhỏ tiền mặt thành nhiều khoản tiền gửi nhỏ, thường trải ra trên nhiều tài khoản khác nhau, để tránh bị phát hiện. Rửa tiền cũng có thể được thực hiện thông qua việc sử dụng trao đổi tiền tệ, chuyển tiền điện tử và “buôn lậu” hoặc buôn lậu tiền mặt, kẻ buôn lậu một lượng lớn tiền mặt qua biên giới để gửi tiền vào tài khoản ở nước ngoài, những nơi thực thi rửa tiền ít nghiêm ngặt hơn.

Các phương pháp rửa tiền khác liên quan đến đầu tư vào các mặt hàng như đá quý và vàng, tài sản quý giá như bất động sản, đánh bạc, làm giả và tạo ra các công ty vỏ bọc.

Các phương pháp rửa tiền truyền thống ngày càng tinh vi hơn cùng với sự ra đời của Internet đã tạo ra những “cơ hội” mới cho việc rửa tiền. Việc sử dụng Internet cho phép người rửa tiền dễ dàng tránh bị phát hiện. Sự nổi lên của các tổ chức ngân hàng trực tuyến, dịch vụ thanh toán trực tuyến ẩn danh, chuyển tiền sử dụng điện thoại di động và sử dụng tiền ảo như Bitcoin đã làm việc rửa tiền trở nên nhanh gọn và khó bị phát giác hơn nữa.

Các tổ chức chuyên rửa tiền online thường sử dụng máy chủ proxy và phần mềm ẩn danh thì gần như không thể phát hiện, tiền có thể được chuyển hoặc rút mà không có dấu vết của địa chỉ IP.

Cách mới nhất gần đây của chiến thuật rửa tiền đó là Tiền điện tử. Các loại tiền tệ này đang ngày càng được sử dụng trong các hoạt động tống tiền, buôn bán ma túy và các hoạt động tội phạm khác do tính bảo mật giấu tên của chúng so với các hình thức tiền tệ khác. Tiền cũng có thể được rửa thông qua đấu giá trực tuyến và bán hàng, trang web cờ bạc và thậm chí cả các trang web trò chơi ảo, nơi tiền tệ bị chuyển đổi thành tiền tệ trò chơi, sau đó được chuyển trở lại thành tiền thật, có thể sử dụng và không thể tiết kiệm.

Luật chống rửa tiền (AML) cập nhật tương đối chậm để có thể bắt được tội phạm rửa tiền Internet, vì hầu hết các luật AML đều cố gắng phát hiện ra tiền bẩn khi nó đi qua các tổ chức ngân hàng truyền thống. Các tổ chức quốc tế và chính phủ đang làm việc cùng nhau để tìm cách mới để phát hiện chúng.

Chống rửa tiền

Năm 1989, Nhóm Bảy (G-7) thành lập một ủy ban quốc tế được gọi là Lực lượng Đặc nhiệm Hành động Tài chính (FATF) trong nỗ lực chống rửa tiền trên phạm vi quốc tế. Trong những năm đầu thập niên 2000, tầm nhìn của nó đã được mở rộng để chống lại việc tài trợ cho chủ nghĩa khủng bố.

Hoa Kỳ đã thông qua Đạo luật An ninh Ngân hàng năm 1970, yêu cầu các tổ chức tài chính báo cáo một số giao dịch nhất định cho Bộ Tài chính, chẳng hạn như giao dịch tiền mặt trên 10.000 đô la hoặc bất kỳ giao dịch nào mà họ cho là đáng ngờ, trên Báo cáo hoạt động đáng ngờ (SAR).

Thông tin mà các ngân hàng cung cấp cho Bộ Tài chính được sử dụng bởi Mạng lưới Thi hành tội phạm tài chính (FinCEN), sau đó có thể được gửi đến các nhà điều tra tội phạm trong nước, các cơ quan quốc tế hoặc các đơn vị tình báo tài chính nước ngoài.

Ngay sau vụ tấn công khủng bố 9/11, Đạo luật Patriot USA đã tăng cường phòng chống rửa tiền bằng cách cho phép sử dụng các công cụ điều tra được thiết kế cho tội phạm có tổ chức và phòng chống buôn bán ma túy để điều tra khủng bố. Tiêu đề III của Đạo luật Patriot, được gọi là “Luật rửa tiền quốc tế và Đạo luật chống khủng bố tài chính năm 2001”, nhằm ngăn chặn việc khai thác hệ thống tài chính của Mỹ bởi các bên bị nghi ngờ khủng bố, tài chính khủng bố và rửa tiền.

Luật áp dụng các yêu cầu nghiêm ngặt về sổ sách kế toán và cũng cho phép Bộ trưởng Kho bạc Hoa Kỳ xây dựng các quy định khuyến khích giao tiếp tốt hơn giữa các tổ chức tài chính với mục đích làm cho người rửa tiền khó khăn hơn trong việc cố tình giấu danh tính của họ. Kho bạc cũng có thể ngăn chặn việc sáp nhập của hai tổ chức ngân hàng nếu cả hai thực thể có một lịch sử “không sạch sẽ”

Tác động của việc rửa tiền

Theo một cuộc khảo sát năm 2016 từ PwC, các giao dịch rửa tiền toàn cầu chiếm khoảng 2% đến 5% GDP toàn cầu, tức khoảng 1 nghìn tỷ đến 2 nghìn tỷ USD mỗi năm.

Mặc dù hành động rửa tiền chính nó là một tội ác không có nạn nhân, nhưng nó thường liên quan đến hoạt động tội phạm nghiêm trọng và đôi khi bạo lực. Có khả năng ngăn chặn rửa tiền là có thể ngăn chặn dòng tiền của bọn tội phạm, kể cả tội phạm có tổ chức quốc tế. Rửa tiền cũng tác động đến lợi ích kinh doanh hợp pháp bằng cách làm cho các doanh nghiệp trung thực khó khăn hơn trong việc cạnh tranh trên thị trường vì người rửa tiền thường cung cấp sản phẩm hoặc dịch vụ với giá trị thấp hơn giá trung bình của thị trường.

Các doanh nghiệp cộng đồng liên kết với mọi người, các quốc gia hoặc tổ chức đang rửa tiền, có liên quan tới rửa tiền có khả năng bị phạt tiền rất nặng. Ngân hàng Deutsche Bank, ING, Ngân hàng Hoàng gia Scotland, Barclays và Lloyds Banking Group nằm trong số các tổ chức đã bị phạt vì tham gia vào các giao dịch liên quan đến hoạt động rửa tiền ở các nước như Iran, Libya, Sudan và Nga.

Trong một trường hợp rửa tiền nổi tiếng, ngân hàng HSBC quốc tế bị phạt vì đã không đưa ra các biện pháp chống rửa tiền phù hợp. Theo chính phủ liên bang Hoa Kỳ, HSBC đã giám sát rất ít hoặc không giám sát việc chi nhánh HSBC Mexico cung cấp các dịch vụ rửa tiền cho các nhóm ma túy khác nhau liên quan đến việc chuyển tiền từ đơn vị HSBC Mexico sang HSBC Hoa Kỳ.

Nguồn investopedia.com