Giao dịch price action Phần 11.

Giao dịch price action Phần 11- Trong phần này chúng tôi nói về những mẹo hay trong khi giao dịch price action.

Mẹo 1: Xác định mức hỗ trợ và kháng cự.

Xác định vùng hỗ trợ và kháng cự là thứ cơ bản nhất khi bắt tay vào PTKT. Muốn đọc biểu đồ thì đây là thứ quan trọng nhất. Nhưng có ít trader chú tâm đến nó.Nhiều người quá bận rộn đến mấy thứ Stoch, MACD hay mấy thứ linh tinh khác.

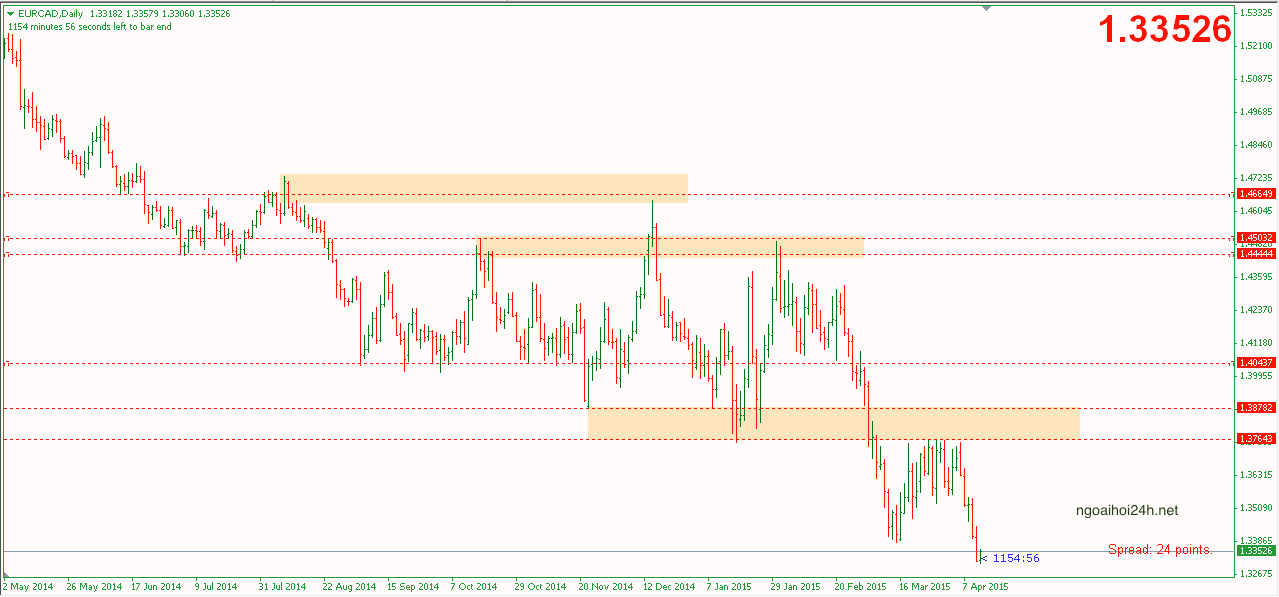

Nhiều trader nghĩ hỗ trợ hay kháng cự là một mức giá nào đó. SAI. Nó là một VÙNG GIÁ. Xem ví dụ nhé.

Các vùng được đánh dấu màu là hỗ trợ và kháng cự đúng. Đôi khi bạn nghe “ Vùng hỗ trợ của cặp XYZ là 1.3766”. Điều này là SAI. Nó là 1 vùng – không phải 1 điểm giá.

Mẹo 2: Phân tích các điểm đảo chiều – Swing points.

Điểm đảo chiều – swing point- còn được gọi là pivot points- là nơi trên biểu đồ mà giá đảo chiều. Nhưng không phải swing point nào cũng quan trọng như nhau. Sự thực là bạn quyết định mua trong một đoạn hồi thì nên dựa vào swing point trước đó. Ví dụ :

Hãy xem vùng được đánh dấu. Bạn muốn mua vào trong đoạn hồi. Bây giờ nhìn swing point trước đó ( vùng vàng). Có 2 vấn đề với việc mua vào này. Trước tiên, đoạn tăng lên sẽ không nhiều do không đủ không gian. Khoảng cách giữa vùng hồi và swing point trước đó là khá nhỏ. Bạn cần nhiều không gian hơn để giá đi nhằm giúp bạn chuyển đổi dừng lỗ về hoà vốn khi cần.

Vấn đề thứ 2 là vùng swing point trước đó có nhiều bar trùng nhau. Đây là vùng kháng cự mạnh. Vì vậy, sẽ khó khăn cho giá khi muốn phá vỡ kháng cự này. Thay vào đó, chỉ nên trade đoạn hồi khi đỉnh cao trước đó có 1 đến 2 bar mà thôi.

Mẹo 3: Chú ý các bar thân lớn.

Bar thân lớn( wide range bar- WRB) đánh dấu các thay đổi quan trọng về tâm tính trên biểu đồ- ở mọi khung thời gian. Nó đánh dấu các điểm xoay chiều quan trọng và có thể dùng để nhận diện sự xoay chiều. Hãy nhìn ví dụ dưới.

Giá đảo chiều khi xuất hiện WRB đẩy lên tại đáy.

Giá đảo chiều trong khu vực của WRB trước đó. Vì sao nó hành động vậy ? Vì các trader đã lỡ tàu cú bung mạnh giờ nhảy vào cơ hội lại tiếp theo. Lực mua khiến giá đảo chiều.

Mẹo 4: Bar thân nhỏ ( Narrow range- NR) Cảnh báo sức bật mạnh sắp đến.

Bar NR có thể cảnh báo sự đảo chiều sắp diễn ra. Môi trường ít biến động có thể dẫn đến sự bùng nổ sắp tới.

Bar NR cho biết động lực trước đó đã giảm.Phe mua và phe bán đã cân bằng nhưng 1 phe sẽ kiểm soát giá tiếp tới.

Mẹo 5: Tìm vùng giá bị đẩy.

Đối với biểu đồ nến, vùng bóng dưới hoặc bóng trên thường có nghĩa là nến Hammer hay shooting star( nếu bóng dài). Không chú tâm vào tên, mấy bóng này cho thấy 1 điều : vùng giá đó bị đẩy ra hay bị từ chối ( reject), tức là giá “ không ưa” vùng này.

Nhìn ví dụ và thấy giá đang lên, tuy nhiên sau đó phe mua đã bị đẩy khỏi vùng giá phía trên và phe bán kiểm soát.

Mẹo 6: Quy tắc 50%.

Thế nào để xem 1 bar là quan trọng. Hãy xem nó đi vào trong bar trước đó bao nhiêu %. Nếu nó đi vào tối thiểu 50% thì nó quan trọng. Và đặc biệt quan trọng khi nó Đóng bar ít nhất 50% vào thân bar ngày trước.

Tất cả những đảo chiều quan trọng xảy ra chỉ khi 1 bar đi vào ít nhất là 50% bar trước đó ( nhiều khi đi hơn).

Mẹo 7: Mô hình khoảng nhảy giá bẫy ( Gap trap).

Cái này quan trọng đối với chứng khoán. Gap trap là khi giá nhảy xuống nhưng đóng cửa thành 1 ngày tăng điểm khi giá đóng lớn hơn giá mở cửa.

Có thể thấy giá nhảy xuống khi mở cửa ngày và hút nhiều người nhảy vào bán theo. Sau đó buyer nhảy vào chiếm thế trận và đẩy giá lên lại. Phe bán sẽ dính bẫy.

Mẹo 8: Đo độ dài của đoạn giá trước.

Vì sao phải làm vậy ? vì nó có thể giúp xác định hướng đi tiếp theo. Xem ví dụ.

Giá giảm 1/2 của đoạn trước. Điều nay tốt. Nếu nó hồi mạnh hơn vậy, bạn nên chú tâm đến sức mạnh của đoạn trước. Nếu đoạn tăng trước là mạnh, nó sẽ không hồi hơn 50% đoạn trước.

Mẹo 9: Số ngày tăng và giảm liên tục.

Thường giá hay đảo chiều sau 1 chuỗi ngày tăng hay giảm liên tục. Ví dụ.

Bạn nên bán sau 1 chuỗi ngày tăng liên tục và ngược lại.

Mẹo 10: vị trí của giá trong 1 xu hướng.

Bạn thường nghe “ xu hướng là bạn”. Tôi cho rằng” Sự bắt đầu của xu hướng mới là bạn”. Bởi vì thường mấy đợt giá chạy “ thơm” hay nằm ở đầu xu hướng mới.

Như ví dụ trên, giá bật lên từ mô hình 2 đáy ( vùng tròn). Xu hướng mới hình thành. Vì vậy, bạn nên mua vào khi giá hồi lại lần đầu ( Chỗ mũi tên), sau khi breakout.