Chính sách tiền tệ và những điều cần biết.

Chính sách tiền tệ và những điều cần biết- Như chúng tôi đã đề cập trong bài viết trước về lãi suất, chính phủ quốc gia và các ngân hàng trung ương xây dựng chính sách tiền tệ nhằm đạt được các nhiệm vụ và mục tiêu kinh tế nhất định.

Mặc dù một số nhiệm vụ và mục tiêu này là rất giống nhau giữa ngân hàng trung ương trên thế giới, mỗi quốc gia lại có những bộ mục tiêu riêng do tính đặc thù nền trong kinh tế của họ. Nói chung, chính sách tiền tệ sẽ tập trung vào việc thúc đẩy, duy trì sự ổn định giá cả và tăng trưởng kinh tế.

THAM KHẢO LẠI : Lãi suất ảnh hưởng đến các cặp tiền tệ như thế nào?

Mặc dù một số nhiệm vụ và mục tiêu là rất giống nhau giữa ngân hàng trung ương trên thế giới, mỗi quốc gia lại có những bộ mục tiêu riêng do tính đặc thù nền trong kinh tế của họ. Nói chung, chính sách tiền tệ sẽ tập trung vào việc thúc đẩy, duy trì sự ổn định giá cả và tăng trưởng kinh tế. Để đạt được mục tiêu của mình, các ngân hàng trung ương sử dụng chính sách tiền tệ nhằm kiểm soát các vấn đề sau:

- Lãi suất.

- Lạm phát

- Cung tiền

- Tỷ lệ dự trữ bắt buộc của các Ngân hàng thương mại.

- Cho vay đối với các Ngân hàng thương mại (thông qua lãi suất chiết khấu)

Các loại chính sách tiền tệ

Chính sách tiền tệ có thể chia thành 3 hướng chính.

Chính sách tiền tệ thắt chặt xảy ra khi nó làm giảm quy mô cung tiền, thường đi kèm với việc tăng lãi suất. Ý tưởng ở đây là làm chậm tăng trưởng kinh tế bằng lãi suất cao. Vay tiền trở nên khó khăn và tốn kém hơn, điều này làm giảm chi tiêu và đầu tư của cả người tiêu dùng và doanh nghiệp. Mục đích chính của chính sách này thông thường để kiềm chế lạm phát và ổn định giá cả.

Chính sách tiền tệ mở rộng, mặt khác, mở rộng tăng cung tiền, thường đi kèm với giảm lãi suất. Chi phí vay tiền giảm xuống với hy vọng rằng chi tiêu và đầu tư sẽ tăng lên.

Cuối cùng, chính sách tiền tệ trung lập không nhằm mục địch thúc đẩy tăng trưởng cũng như kiềm chế lạm phát. Điều quan trọng cần nhớ là các ngân hàng trung ương thường có một mức lạm phát mục tiêu, thông thường khoảng 2%. Lạm phát vừa phải là một điều tốt, nhưng lạm phát ngoài tầm kiểm soát có thể ảnh hưởng đến niềm tin của người dân đối với nền kinh tế, công việc và cuối cùng là đồng tiền của họ.

Bằng cách duy trì một mức lạm phát mục tiêu, các ngân hàng trung ương giúp những người tham gia thị trường hiểu rõ hơn về cách họ sẽ ứng phó với bối cảnh kinh tế hiện tại.

|

IC markets– Nhà môi giới rất nổi tiếng đến từ Úc. Spreads thấp, nạp rút nhanh chóng thuận tiện, dịch vụ chăm sóc khách hàng tốt.

|

Hãy cùng xem một ví dụ.

Tháng 1 năm 2010, lạm phát ở Anh đã tăng từ 2.9% tới 3.5% chỉ trong một tháng, cao hơn nhiều so với mức mục tiêu 2% của BOE. Mervyn King, thống đốc của BOE khi đó, trấn an người dân rằng các yếu tố chỉ là tạm thời, và tỷ lệ lạm phát hiện tại sẽ giảm trở lại trong thời gian tới với hành động tối thiểu từ BOE.

Việc tuyên bố của ông ta có đúng hay sai không phải là vấn đề ở đây. Nó chỉ giúp chứng minh rằng các Ngân hàng trung ương ưa thích sự ổn định. Các nền kinh tế cũng thích sự ổn định. Hiểu biết về các mức lạm phát mực tiêu sẽ giúp một nhà giao dịch hiểu được những gì một Ngân hàng trung ương đã, đang và sẽ làm làm.

Chu kì chính sách tiền tệ

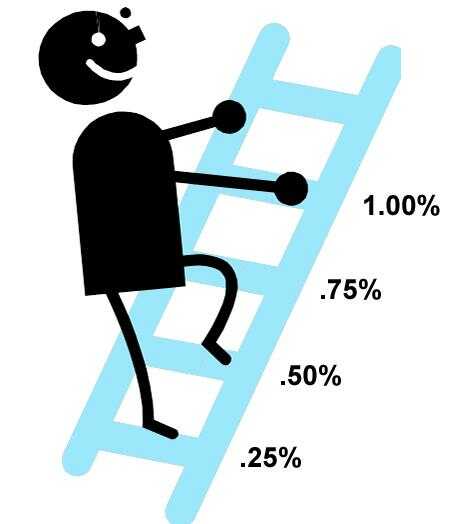

Hầu hết các thay đổi chính sách được thực hiện một cách từ từ với những thay đổi nhỏ tăng dần. Một đột biến về lãi suất có thể tác động tiêu cực đến thị trường và nền kinh tế chung. Đó là lý do tại sao chúng ta thường thấy lãi suất thay đổi từ 0,25% đến 1% tại một thời điểm. Một lần nữa, hãy nhớ rằng các ngân hàng trung ương muốn ổn định giá cả, không có cú sốc và sợ hãi. Một phần của sự ổn định này đi kèm với khoảng thời gian cần thiết đủ dài để thực hiện những thay đổi lãi suất này. Nó có thể mất vài tháng thậm chí vài năm.

Giống như các nhà giao dịch ngoại hối, các ngân hàng trung ương cũng thu thập thông tin và dữ liệu để phục vụ cho công việc của họ, nhưng họ phải tập trung vào việc ra quyết định với toàn bộ nền kinh tế, không chỉ là một giao dịch.

Tăng lãi suất có thể giống như đạp phanh trong khi giảm lãi suất có thể giống như nhấn ga cho cỗ máy kinh tế, nhưng hãy nhớ rằng người tiêu dùng và doanh nghiệp sẽ phản ứng chậm hơn một chút với những thay đổi này. Độ trễ giữa sự thay đổi trong chính sách tiền tệ và hiệu quả thực tế đối với nền kinh tế có thể mất từ một đến hai năm.

Nguồn : Sưu tầm