CÁC KIỂU QUẢN LÝ VỐN TRONG GIAO DỊCH FOREX.

CÁC KIỂU QUẢN LÝ VỐN TRONG GIAO DỊCH FOREX- Trước giờ chúng ta đều nghĩ rằng quản lý rủi ro và quản lý vốn là một. Thực ra ý nghĩa của chúng hoàn toàn mang tính chất khác nhau. Quản lý rủi ro là việc xử lý quá trình tăng trưởng tài khoản của bạn và xác định được số mức Drawdown cũng như chuỗi thua liên tục. Quản lý vốn được biết đến là một phương pháp xử lý khối lượng vào lệnh của bạn một cách lặp đi lặp lại nhằm gia tăng cơ hội lợi nhuận được nhiều nhất.

Quản lý rủi ro = Tìm ra được mức cân bằng nhất giữa 2 việc: Rủi ro quá nhiều và Rủi ro quá ít; Rủi ro quá nhiều sẽ khiến Drawdown của bạn sẽ rất lớn và cũng như khả năng tăng trưởng số vốn cực kỳ lớn. Tất nhiên rồi, rủi ro tương đương với lợi nhuận mà! Và ngược lại, rủi ro quá ít sẽ khiến Drawdown của bạn trở nên khả quan hơn, nhưng tài khoản tăng trưởng sẽ chậm hơn rất nhiều.

Quản lý rủi ro hoặc kiểm soát rủi ro có nghĩa là một Trader cần phải nhận thức và hiểu được sự khác nhau của các mức khối lượng vào lệnh khác nhau. Hơn nữa, quản lý rủi ro cũng bao gồm việc xử lý khi nào nên cắt giảm rủi ro và thực hiện các biện pháp khác để nâng cao được hiệu suất. Do đó, quản lý rủi ro chính là cơ sở và là tiền đề của việc quản lý vốn.

Quản lý vốn = Được miêu tả và biết đến như một phương pháp xác định khối lượng vào lệnh theo một điều kiện nhất định cụ thể nào đó. Quản lý vốn là cách chia nhỏ tài khoản giao dịch của mình ra để có thể quản lý rủi ro và kiểm soát được các mức độ rủi ro khác nhau, đồng thời tối ưu hoá lợi nhuận lên được tối đa.

Một Trader có thể thực hiện nhiều kỹ thuật quản lý vốn khác nhau, chúng tôi sẽ giới thiệu các kỹ thuật được nhiều người sử dụng nhất và hiệu quả nhất ở trong bài viết này.

Thêm lệnh thắng

Thêm lệnh thắng còn được biết đến tên gọi là mở rộng quy mô giao dịch. Điều này có nghĩa là một khi giao dịch đầu tiên của bạn đã có lời, bạn lại đặt thêm một lệnh khác nữa theo đúng hướng đó. Hay nói cách khác, đây là kiểu giao dịch theo Kim Tự Tháp.

Ưu Điểm

- Đặc biệt tối với các phương pháp theo xu hướng, phương pháp Thêm Lệnh Thắng này đặc biệt hữu ích bởi vì thị trường cho phép Trader thêm được nhiều lệnh hơn ở những giai đoạn củng cố.

- Thua lỗ ở phương pháp này sẽ rất bé, bé hơn rất nhiều so với lợi nhuận thu được.

Nhược Điểm

- Khó tìm ra được mức giá hợp lý và tín hiệu từ hệ thống giao dịch để có thể vào lệnh. Hơn nữa, một khigiá quay đầu, những lệnh thua lỗ sẽ nhanh chóng bù trừ với những lệnh thắng. Để chống lại điều này, các Trader thường đặt lệnh đầu tiên với khối lượng lớn hơn và các lệnh sau đó giảm dần.

- Sẽ rất mệt mỏi khi chịu tâm lý rằng thay vì tôi đã thu được rất nhiều tiền, nhưng bây giờ chỉ còn loe ngoe vài Pips khi thị trường quay đầu.

Thêm lệnh thua

Ngược lại với thêm lệnh thắng, thêm lệnh thua là đề tài được rất rất nhiều Trader tranh cãi. Phương pháp này ngược lại với phương pháp Thêm Lệnh Thắng vì một khi thị trường di chuyển chống lại bạn, bạn sẽ đặt thêm lệnh để khôi phục lại tài khoản.

Ưu Điểm

- Thua lỗ sẽ giảm tối đa và khả năng đạt được mức hoà vốn sẽ cao hơn khi xu hướng di chuyển ngược lại.

Nhược Điểm

- Phương pháp này thường bị lạm dụng rất nhiều, đặc biệt là đối với các Trader mới bắt đầu, những người đang thua lỗ và dễ bị chi phối vởi cảm xúc họ thường tự ý mở các giao dịch mà không tuân thủ một nguyên tắc cụ thể nào cả và chỉ mang “niềm hy vọng” là giá sẽ quay trở lại. Việc sử dụng phương pháp Thêm Lệnh Thua không đúng cách là nguyên nhân chủ yếu gây ra thua lỗ cho các Trader mới bắt đầu.

Phương pháp Thêm Lệnh Thua không khuyến nghị đối với các Trader mới, các Trader thiếu kỷ luật và chịu chi phối bởi cảm xúc quá nhiều.

Martingale

Tương tụ với phương pháp Thêm Lệnh Thua, phương pháp Martingale sẽ tăng gấp đôi khối lượng giao dịch và có khả năng thu hồi lại được thua lỗ ngay lập tức và bù trừ lại toàn bộ thua lỗ.

Ưu Điểm

- Tất cả thua lỗ trước có thể khôi phục chỉ bằng một lệnh thắng.

Nhược điểm

- Phương pháp này đương nhiên là sẽ mạo hiểm rất nhiều và đồng nghĩa với việc mạo hiểm theo cấp số nhân. Điều này sẽ dẫn đến một ngày nào đó bạn sẽ mạo hiểm toàn bộ tài khoản của mình. Trong dài hạn, bất kỳ ai cũng phải trải qua một đợt thua lỗ liên tục, và một lần đó có thể dễ dàng quét bay tay khoản của bạn.

- Các Trader có xu hướng trả thù và giao dịch bốc đồng sau khi thua lỗ, kỹ thuật Martingale đặt ra những thử thách rất lớn và trong hoàn cảnh như vậy, họ lại càng dễ dàng “đốt” tài khoản của mình.

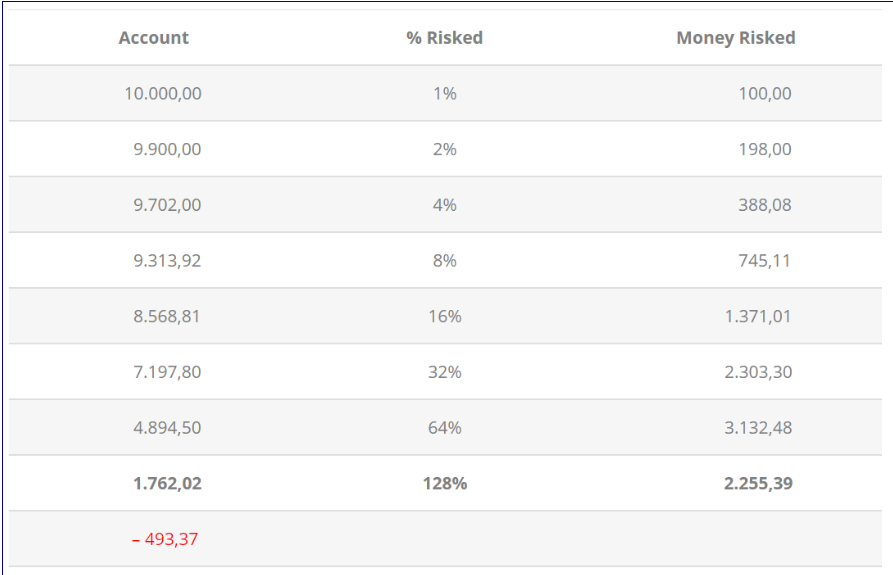

Hãy tưởng tượng bắt đầu với rủi ro 1% cho mỗi giao dịch, một Trader thua lỗ sau 8 lần sẽ như thế này:

Anti-Martingale

Anti-Martingale loại bỏ được những rủi ro của phương pháp Martingale thuần tý. Ngược lại với hệ thống của Martingale, một khi giao dịch thua, Trader không tăng gấp đôi khối lượng lênh mà giữ nguyên khối lượng vào lệnh của mình. Trong khi đó, nếu giao dịch đó là chiến thắng, thì lúc đó Trader sẽ mạo hiểm toàn bộ lợi nhuận ở giao dịch tiếp theo.

Ví dụ:

- Một giao dịch chiến thắng có lợi nhuận là 200$, rủi ro 100$ – 1% trên tài khoản 10.000$. Bây giờ anh ta sẽ có 10.200$.

- Trong lệnh kế tiếp, anh ta chịu rủi ro 200$ (rủi ro số tiền lời) tức 1,96% của 10.200$. Nếu chiến thắng, anh ta sẽ có được 400$ và tài khoản bây giờ là 10.600$.

- Và tiếp theo như vậy, họ là tiếp tục rủi ro 600$ (rủi ro toàn bộ số tiền lời), là 5.7% của 10.600$. Nếu chiến thắng, họ sẽ được 11.800$, nếu thua, họ không mất gì cả.

Ưu Điểm

- Các Trader có thể kiếm được rất rất nhiều tiền từ chuỗi lệnh thắng và khó có thể gặp trường hợp Drawdown cao.

Nhược Điểm

- Chỉ một lệnh thua, bạn có thể mất toàn bộ những lợi nhuận đã thu được từ trước. Vì vậy, các Trader không nên rủi ro hết toàn bộ số tiền lời của mình mà nên chừa lại một ít để có thể vẫn giữ được lợi nhuận.

Tăng khối lượng theo lợi nhuận

Phương pháp này dựa trên yếu tố lợi nhuận của Trader. Do đó, Trader cần phải xác định được lợi nhuận bao nhiêu thì mới bắt đầu tăng khối lượng giao dịch lên. Ta gọi số này là Delta.

Ví dụ, một Trader bắt đầu giao dịch với một kiểu khối lượng và đặt mục tiêu là 2000$. Mỗi khi họ nhận ra được mức Delta của mình là 2000$, họ sẽ tăng khối lượng giao dịch của họ lên.

Ưu Điểm

- Khi và chỉ khi có lợi nhuận, Trader mới có thể tăng khối lượng giao dịch.

- Bằng cách chọn sự thay đổi về tài khoản, Trader có thể kiểm soát được sự tăng trưởng vốn của mình.

Khuyết Điểm

- Giá trị tăng của Delta là giá trị chủ quan và mang tính cá nhân hơn là một con số khoa học chính xác.

Tiêu chí của Kelly

Mục tiêu của Kelly là tối ưu hoá lợi nhuận và tái đầu tư lợi nhuận. Tiêu chí Kelly được dùng dựa trên thông số về tỷ lệ thắng và tỷ lệ thua để xác định khối lượng vào lệnh tối ưu. Công thức Kelly như sau:

Khối lượng vào lệnh = Winrate – ( 1 – Winrate / RR) Ví dụ: Nếu tỷ lệ thắng của bạn là 55% với tỷ lệ Reward : Risk là 1.5 Khối lượng vào lệnh = 55% – ( 1 – 55% / 1.5%) = 25%

Bạn có thể thấy, khối lượng vào lệnh của Tiêu Chí Kelly rất cao, cao hơn nhiều so với mức rủi ro có thể cho phép. Vậy, để tiếp cận với Kelly một cách an toàn hơn, chúng ta chia tỷ lệ đó cho 10. Ví dụ ở trên thay vì chúng ta rủi ro 25% tài khoản thì bây giờ chúng ta chỉ rủi ro 2.5% tài khoản mà thôi.

Ưu Điểm

- Tối đa được lợi nhuận.

- Cung cấp một công thức toán học cụ thể để tiếp cận có cấu trúc.

Nhược Điểm

- Chưa tìm ra.

Vui lòng chia sẻ quan điểm của bạn với chúng tôi trong hộp bình luận bên dưới.

THAM GIA LỚP HỌC FOREX MIỄN PHÍ : TẠI ĐÂY

Hỗ trợ Vip – Tín hiệu giao dịch hàng ngày.

Mời các bạn tham gia Kênh Telegram của blog ngoại hối để nhận tin nóng sớm nhất.