Mô hình giá Flag – Cờ.

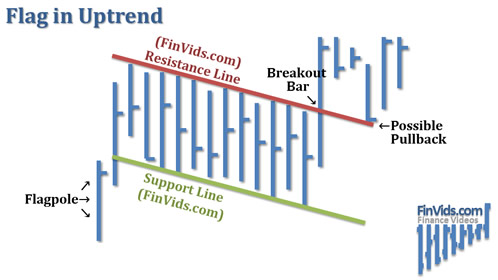

Mô hình giá Flag- cờ sau xu hướng tăng

Flag (lá cờ) là một dạng mô hình tiếp diễn trong xu hướng tăng bao gồm sự tăng giá (được gọi là cột cờ – flagpole) theo sau là một kênh giá hồi lại có xu hướng đi xuống, nhưng có thể là hình dạng giá đi ngang hay dốc lên, với hai đường hỗ trợ và kháng cự song song bao bọc biến động giá của kênh hồi. Sau một xu hướng tăng mạnh, với một mô hình tiếp diễn thì giá thường sẽ phá vỡ đường kháng cự của kênh giá hồi và tiếp tục tăng lên cao hơn.

Mô hình cờ sau xu hướng giảm

Mô hình cờ ở xu hướng giảm thì đối nghịch với cờ ở xu hướng tăng. Khi giá bắt đầu giảm thì tiếp theo đó là một kênh giá hồi ngắn hạn tăng nhẹ và sau đó là sự phá vỡ đường hỗ trợ của kênh đó như đã được dự tính từ trước.

Thống kê mô hình cờ trong xu hướng tăng

Nói một cách rõ ràng hơn thì xu hướng tăng trước khi hình thành mô hình cờ phải nghiêng một góc 45 độ để có thể cho ra kết quả tốt nhất; sự hồi lại sau xu hướng cũng phải ở một chiều đối nghịch để có một kết quả tốt. (ví dụ cờ tăng thì đoạn lá cờ nên giảm, cờ giảm thì đoạn lá cờ nên tăng)

Thống kê mô hình cờ trong xu hướng giảm

Mô hình cờ trong một xu hướng tăng thì trung bình tăng 23%, trong khi mô hình cờ trong xu hướng giảm thì trung bình giảm là 16% (theo Bulkowsky, 2005). Theo ghi chép thì mô hình cờ nên diễn ra trong vòng một vài tuần hay trong 15 ngày để có kết quả tối ưu; nhưng thường là khối lượng giao dịch lúc mô hình khởi đầu thì rất cao và giảm 80% trong tổng thời gian (theo Kirkpatrick & Dahlquist, 2010, tr. 330).

Những đặc điểm làm tăng độ hiệu quả của mô hình cờ:

Những đặc điểm làm tăng sự hiệu quả đối với mô hình cờ bao gồm: (theo Bulkowski, 2005)

- Mô hình cờ trong xu hướng tăng có hiệu quả nhất khi chúng xảy ra trong khoảng 1/3 của biên độ giá 52 tuần gần nhất. Những lá cờ trong xu hướng giảm có hiệu quả nhất khi chúng xảy ra trong khoảng 1/3 của biên độ giá 52 tuần gần nhất.

- Những lá cờ có biên độ hẹp thường được chuộng hơn là những lá cờ có biên độ rộng. Cờ rộng thường rộng hơn, có khoảng cách giữa đỉnh của các thanh giá và vùng kháng cự trên của kênh giá và đáy của thanh giá với vùng hỗ trợ dưới của thanh giá.

- Sự hồi lại của cờ giá phải đi ngược với xu hướng của cán cờ. Nếu đoạn hồi lại tạo lá cờ mà đi thuận chiều với xu hướng trước đó thì sẽ không hiệu quả.

Mục tiêu giá của mô hình cờ

Theo các nhà phân tích kỹ thuật cổ điển thì mục tiêu giá của mô hình cờ “được tính toán bằng cách lấy khoảng cách từ điểm bắt đầu của xu hướng mạnh (không cần thiết là phải ở điểm đầu của cả xu hướng) đến điểm đảo chiều trong mô hình và rồi cộng nó vào vùng giá phá vỡ mô hình cờ”. Trong nghiên cứu về đồ thị của Bulkowski (2005) thì ông đề nghị một phép tính cụ thể về mục tiêu giá:

- Cờ trong xu hướng tăng:

Giá thấp của lá cờ + ((Chiều cao của cột cờ) x 64%)

- Cờ trong xu hướng giảm:

Giá cao của lá cờ – ((Chiều cao của cột cờ) x 47%)

Biểu đồ minh họa cho mô hình cờ trong xu hướng tăng

Đồ thị của Intel (INTC) minh họa cho cờ trong xu hướng tăng. Giá tăng từ đáy và vào một kênh được tạo ra bởi 2 đường hỗ trợ và kháng cự song song. Một khi giá chạm tới đường kháng cự phía trên, giá bật lên cao tạo khoảng trống (gap), vượt lên trên kháng cự và tiếp tục xu hướng trước đó. Ta thấy khi ta sử dụng chiều cao của cột cờ cộng với giá phá vỡ thì sẽ rất phù hợp với biểu đồ bên trên; mô hình cờ hoàn tất ở điểm giữa của xu hướng tăng.

Biểu đồ minh họa cho mô hình cờ trong xu hướng giảm

Sau một đợt giảm mạnh ngắn hạn, biểu đồ của 20+ Year Treasury Bond ETF (TLT) bước vào một giai đoạn củng cố để tạo nên một mô hình cờ. Khi giá phá vỡ dưới đường hỗ trợ của mô hình cờ thì giá sẽ tiếp tục giảm mạnh.

Mô hình cờ cán cao và biên độ hẹp (high and tight flag)

Một lá cờ có cán cao và biên độ hẹp là một dạng đặc biệt của mô hình cờ và theo như Bulkowski thì ông ta xếp mô hình này vào top những mô hình có hiệu quả cao.

Vòng thời giant rung bình và tỉ lệ phần trăm của mô hình cờ cán cao và biên độ hẹp

Những sự khác nhau chính của mô hình cờ cán cao và biên dộ hẹp là mô hình này chỉ xuất hiện trong xu hướng tăng, cột cờ phải tăng hơn 90% và tín hiệu mua được kích hoạt khi giá phá vỡ đỉnh của cột cờ (thay vì chỉ vượt lên vùng kháng cự tạo bởi cạnh trên của kênh giảm khi giá tạo lá cờ) (Bulkowski, 2005). Đồng thời, công thức tính giá mục tiêu cũng khác – lấy 1/2 chiều cao lá cờ và cộng vào vùng giá phá vỡ lá cờ (Bulkowski 2008)

Mức tăng trung bình cao nhất của mô hình cờ cán cao và biên độ hẹp

Nếu như một mô hình cờ cán cao và biên độ hẹp xuất hiện sau một đợt tăng giá khoảng 90% hoặc hơn thì có tỉ lệ thất bại rất thấp (gần như bằng 0) và trung bình thì tỷ lệ tăng khoảng 69%. (Kirkpatrick & Dahlquist, 2010, p. 330)

Biểu đồ minh họa cho mô hình cờ cán cao và biên độ hẹp

Những đặc điểm tăng độ hiệu quả của mô hình cờ cán cao và biên độ hẹp

Những đặc điểm chính giúp tăng lợi nhuận cho mô hình cờ có cán cao và biên độ hẹp làm:

- Kênh hồi của lá cờ từ đỉnh cao nhất đến đáy thấp nhất phải ít hơn 36% (của đoạn cán cờ trước đó)

- Mô hình này cho hiệu quả tốt hơn khi kênh hồi của lá cờ diễn ra ít hơn 15 ngày

- Khi có một xu hướng giảm từ 3-6 tháng trước điểm bắt đầu của cột cờ (cờpole) thì mô hình này còn cho hiệu suất tốt hơn.

- Những lá cờ nào khít hơn (có biên độ đỉnh đáy nhỏ) thì hiệu quả hơn so với lá cờ không đều, khó đoán hoặc có biên độ rộng.

[wc_box color=”primary” text_align=”left” margin_top=”” margin_bottom=”” class=””]

Mở tài khoản hotforex : Tại đây

Xem hướng dẫn chi tiết mở tài khoản hotforex : Tại đây

Hướng dẫn nạp rút tiền Hotforex bằng chuyển khoản ngân hàng : Tại đây

Khóa học live trade 1 kèm 1 : Tại đây

Mời các bạn tham gia Kênh Telegram của blog ngoại hối để nhận tin nóng sớm nhất.

>> https://t.me/blogngoaihoi <<

[/wc_box]

Nguồn Finvids.com